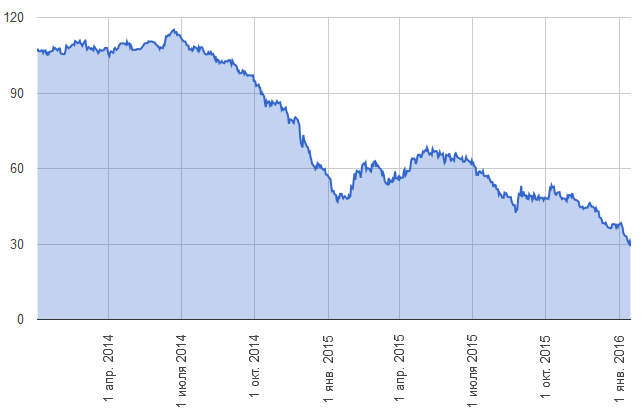

Несмотря на очень внушительное падение цен на нефть, российский рынок выглядит не хуже других. Европейские индексы упали на 20-30 %. Если посмотреть график за год или три, то видно, что российские акции принесли бы больше своим акционерам, чем бумаги европейских компаний. Стоит оговориться, что мы говорим об индексах в национальных валютах, а рубль все-таки просел по отношению к доллару США или евро. За три года рубль стал слабее примерно на 30 %. Это много. Правда, почти все падение приходится на последний месяц. Все-таки пережить падение Брента ниже 30 долларов за баррель не так легко. И рубль вполне ожидаемо рухнул. Меньше, чем мог бы. Вообще для таких цен на черное золото, он еще очень хорошо держится.

А когда нефть начнет расти, подорожает и российская валюта. Вернемся к акциям.

Динамика изменения индексов

| Индексы | Месяц, % | Год, % | 3 года, % |

| Мосбиржи | -16.3 | -7.0 | +13.1 |

| РТС | -28.9 | -25.3 | -17.7 |

| S&P 500 | -22.0 | -19.3 | -1.9 |

| Nasdaq 100 | -17.3 | -6.7 | +30.3 |

| Nikkei 225 | -21.7 | -23.4 | -13.1 |

| FTSE 100 | -21.1 | -29.4 | -29.1 |

| DAX 30 | -24.9 | -22.7 | -25.0 |

Если посмотреть динамику за 3 года, то индекс РТС, несмотря на падение рубля и цен на нефть, остается сильнее европейских индексов. Он уступает S&P 500, но опережает европейских братьев.

Но нас интересует вопрос, стоит ли покупать индексы/акции или еще рано? И если покупать, то что?

Ответ на первый вопрос. Еще рано.

Ответ на второй. Сейчас многие акции падают за компанию, хотя кризис их заденет чуть-чуть. Больше всего от коронавируса пострадают авиакомпании, отели, рестораны, туристические компании. Некоторые смогут выжить только при помощи государств. Меньше всего страдают IT-компании. Многие легко могут перейти на удаленную работу. В России первыми своих сотрудников на удаленку стали переводить Yandex и Mail.ru. Акции Яндекса за месяц упали наравне с индексом Мосбиржи.

Третий момент. Скоро в России отсечки по годовым дивидендам. Надо смотреть, какие дивидендные доходности по акциям будут. Почти наверняка, можно найти интересные компании.

Стоит ли покупать доллары или евро сейчас? Ответ: "Нет". Все очень просто. Нефть уже на минимумах. Чтобы рубль упал еще на 10 %, должно произойти что-то еще. Либо нефть должна остаться в районе 20-25 долларов больше, чем на месяц. Либо последствия от коронавируса в России должны стать, как в Италии.

Стоит ли покупать нефть? С перспективой на 3-6-9-12 месяцев - да.

Галопам по индексам и рынкам у нас получилось сегодня.