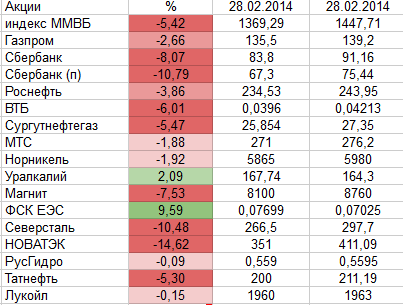

Мечел на прошлой неделе был близок к банкротсву как никогда. У компании не получалось договориться с кредиторами, и ВТБ подал иск в суд. Стоит сказать, что у Мечела колоссальный долг. Мечел мог давно стать банкротом, если бы не два "но". Первое - Мечел - крупное предприятие, банкротство бы ухудшило социальную ситуацию в Челябинской области (в первую очередь). Второе - основные кредиторы Мечела - ВТБ, Сбербанк и Газпромбанк. Именно этим пользовался Мечел, выторговывая себе отсрочки, особые условия, считая, что такое предприятие никто банкротить не позволит.

А ВТБ взял и подал иск, и тогда мелкие инвесторы поняли, что дело запахло керосином. Акции Мечела рухнули с 35 рублей до 15. Банкротство компании стало более чем реально. По облигация проценты стали заоблачными.

А затем из аппарата президента России пришла информация, что стороны пошли пришли к консенсусу. И акции Мечела рванули вверх. Сегодня утром еще за обыкновенные акции Мечела давали 31 рубль, пока Сбербанк не подал иск к Мечелу. О как! Неожиданный поворот. Если стороны почти договорились, то почему вдруг иск? Снова акции рванули вниз.

Американские горки и рядом не стояли с челябинскими. Мечел сперва рухнул на 60 %, затем вырос более чем на 100 %, теперь снова падает.