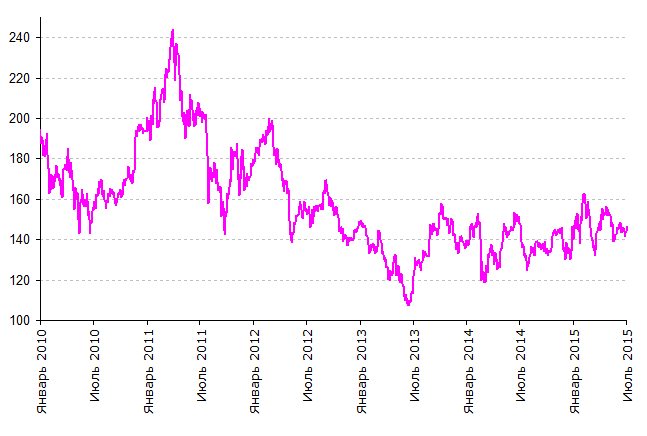

Отчетностей за четвертый квартал, конечно, еще нет. И все их ждут с нетерпением, потому что в третьем квартале цены были низкими, а в четвертом еще ниже. А первый квартал 2016 год имеет шансы стать рекордно низким. И здесь вопрос, какие компании какой запас по цене имеют? Кто выдержал цены третьего квартала, Brent стоил порядка 55 долларов, WTI - чуть меньше, но у каждой компании будет своя цена, потому что и сорт нефти у всех разный и условия поставок.

Финансовые показатели нефтегазовых компаний за 9 месяцев 2016 года

| Компании | Выручка, 3кв. 2016 | Чистая прибыль, 3кв. 2016 |

Выручка, 9м. 2015 | Чистая прибыль, 9м. 2015 |

| Лукойл | 23 418 |

623 |

74 712 |

2 318 |

| Роснефть | 20 600 |

1 800 |

66 800 |

5 300 |

| Exxon Mobil |

65 679 |

4 240 |

201 797 |

13 370 |

| Chevron | 32 767 |

2 037 |

101 911 |

5 175 |

| ConocoPhilips | 7 262 |

-1 071 |

23 271 |

-978 |

| EOG | 2 171 |

-4 076 |

6 961 |

-4 241 |

| Chesapeake Energy | 2 893 |

-4 653 |

8 686 |

-12 628 |

чистая прибыль и выручка в млн долларов США

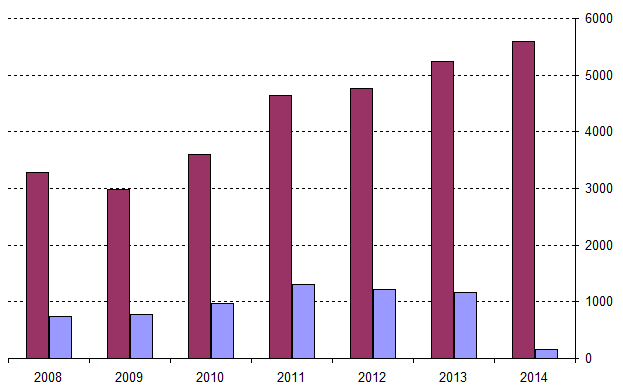

ЛУКОЙЛ, учитывая отчетность компании, выдержит цены и в 30-35 долларов за баррель. Роснефть тоже успешно справляется низкими ценами, компания перевела большую часть долга в рубли и уверенно сокращает размеры чистого долга. Рентабельность чистой прибыли у Exxon Mobil снизилась, но компания каждый квартал показывает прибыль. А вот у ConocoPhilips проблемы. Если в прошлом году компания заработала около 7 млрд долларов США, то этот год она закончит в минусе. И 2016 год обещает быть очень тяжелым.

Хуже всего сланцевым компаниям. У них в основном большая долговая нагрузка и высокая себестоимость добычи нефти/газа. И такие цены они выдержать не могут. Chesapeake Energy дышит на ладан. Реструктуризация долга вряд ли спасет компанию.

У EOG ситуация лучше, но всего за год чистые активы компании упали с 18 млрд долларов США до 13 млрд.